Greeni II

Project van Greeni CVBADe projectontwikkelaar

Greeni CVBA is een projectonderneming (SPV) in handen van MJ Ventures waarvan Manuel Jans de grootste aandeelhouder is.

MJ Ventures ontwikkelt projecten die vervolgens worden gebouwd en geëxploiteerd door Greeni.

Greeni wordt geleid door Emmanuel Jans die verschillende managementfuncties heeft vervuld in verschillende organisaties in Europa en Azië, waaronder Mc Kinsey&Company.

In 2008 richt hij het bedrijf GreenPulse op dat vele projecten ontwikkelt in België, maar ook in Sri Lanka. Hij verkoopt dit bedrijf enkele jaren later om zich op andere projecten te richten vooraleer opnieuw te starten met het ontwikkelen van zonne-energieprojecten via zijn beheersmaatschappij MJ Ventures.

Manu Jans heeft een ruime ervaring in ontwikkeling en beheer van zonnekrachtcentrales zoals blijkt uit de volgende referenties:

-

Eternit in Belgie 1.000 kWp

-

Gilbert De Clercq in Belgie 2.400 kWp

-

Heineken in Belgie 1.800 kWp

-

TVH in Belgie 3.000 kWp

-

Hambantota in Sri Lanka 10.000kWp

In de video hieronder ziet u één van de referenties van de projectontwikkelaar.

Het project

De coöperatieve vennootschap Greeni is een projectonderneming opgericht door ontwikkelaar Green Pulse. Zodra Green Pulse alle benodigde vergunningen en autorisaties heeft verkregen, bouwt en exploiteert Greeni de installaties.

Slechts enkele maanden na het succesvol bijeenhalen van 300.000 euro, zal het bedrijf GREENI SCRL opnieuw een beroep doen op de Ecco-investeerders voor een nieuwe schijf van 300.000 € om twee nieuwe projecten die onlangs werden ondertekend te cofinancieren voor een totaal van ongeveer 2 MWp.

Hun huidige portefeuille bedraagt in totaal 6 MWp :

- INNI : 580 kWp

- Die Keure : 450 kWp

- Decathlon : 790 kWp

- Buysse : 240 kWp

- Euroshoe : 1000 kWp

- Bejar : 770 kWp

- CBRE : 1110 kWp

- CASA : 1070 kWp

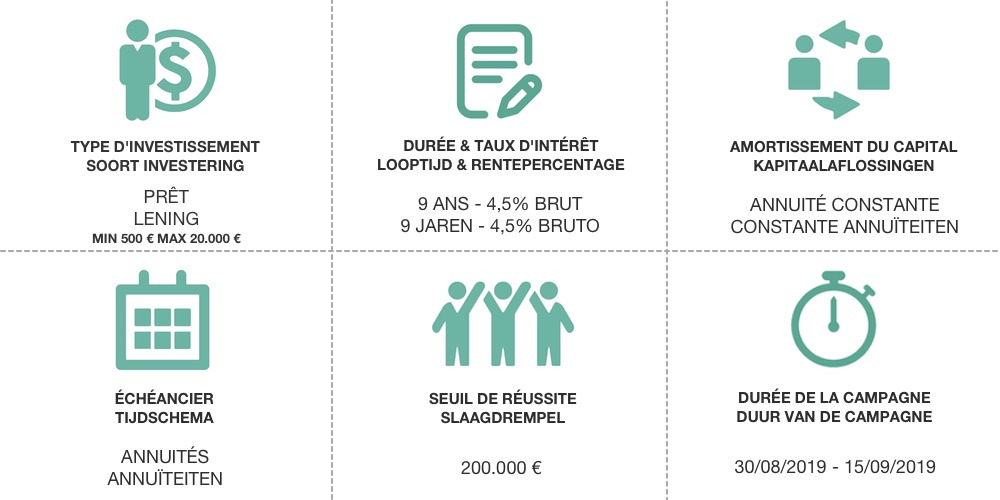

Met dit project, voorzien van een start-up plan, kunnen natuurlijke personen, inwoners of niet-ingezetene, profiteren van een vrijstelling van de roerende voorheffing op de interesten van de eerste geleende 15.000 € per jaar. Deze vrijstelling is gedurende 4 jaar geldig voor een aangegane lening.

Onze analyse

Wij raden u aan alleen bedragen uit te lenen die een deel van uw beschikbare spaargeld vormen en uw risico te minimaliseren door uw leningen zoveel mogeljk te spreiden.

De belangrijkste risico’s voor de uitgevende instelling zijn als volgt:

- Risico’s gebonden aan het wettelijk kader

- Juridische en fiscale risico’s

- Risico’s van technische en technologische gebreken

- Risico’s op afwijking van de reële inkomsten ten opzichte van de projecties verbonden aan de berekeningen van de energieproductie

- Risico’s verbonden aan de prijs van de groenestroomcertificaten

- Risico's gebonden aan andere installaties van de bestaande en toekomstige portefeuille

De belangrijkste risico’s voor de aangeboden beleggingsinstrumenten zijn als volgt:

- De geleende sommen worden tot het verloop van de lening geïmmobiliseerd, een vooruitbetaling kan niet worden opgeëist

- De lening is ondergeschikt aan de banklening waarvan het uitstaande bedrag 1.246.099,46 bedroeg op 30/06/19.

- Liquiditeitsrisico: de doorverkoop van het schuldbewijs is zeer onzeker (Ecco Nova organiseert geen secundaire handel)

Deze risico’s hebben invloed op de solvabiliteit en de liquiditeit van de uitgevende instelling waardoor de investeerders worden blootgesteld aan de volgende potentiële effecten:

- Risico op volledig of gedeeltelijk verlies van kapitaal

- Risico van een ontbrekende of uitgestelde betaling van interesten

- Iedere rentestijging tijdens de immobilisatie van de geïnvesteerde sommen kan leiden tot een verlies van kansen.

- In de veronderstelling dat de projectontwikkelaar overgaat tot een vervroegde aflossing van de geleende sommen, kan een daling van de rentevoet resulteren in een verlies van kansen en de niet-betaalde interesten vormen een inkomstenderving.

Evaluatie van het risico door Ecco Nova

Emmanuel Jans heeft meer dan 10 jaar ervaring, en tal van referenties in de sector van de industriële zonnepanelen. Hierdoor is hij een goede keuze van ontwikkelaar voor de studie, ontwikkeling en de bouw van een zonne-energiecentrale.

De fotovoltaïsche technologie is een hernieuwbare energiebron met één van de laagste risico dankzij de hoge technologische rijpheid en de uitstekende voorspelbaarheid van het productievermogen (op jaarbasis).

Greeni doet een beroep op Ecco-investeerders voor de mede-financiering van een portfolio van projecten in Vlaanderen en Brussel waarvan het vermogen varieert tussen 200kWc en ongeveer 1MWc.

De eerste installatie, op het dak van bedrijf Inni in Kortrijk, was onderdeel van de campagne op ons platform eind 2017. De eerste rente en kapitaal werden zoals verwacht terugbetaald in december 2018.

Nieuwe projecten worden ontwikkeld via het MJ Ventures. De risico’s gebonden aan deze activiteit worden dus niet ondersteund door Greeni, het financierings- en exploitatievehikel.

De hierboven beschreven risico’s zijn gelijk te verdelen tussen de 8 verschillende projecten verspreid over twee regio’s. Dankzij deze diversificatie wordt het risico voor de schuldeisers verminderd.

Green Pulse streeft er ook naar om andere projecten uit te voeren via hetzelfde financieringsvehikel, deze toekomstige projecten maken per definitie geen deel uit van onze analyse. Er dient echter te worden opgemerkt dat Greeni enkel projecten realiseert met een minimum rendement op eigen vermogen van 8%.

Het eigen vermogen van Greeni bedroeg 16.963€ op 31/12/2018. Dit eigen vermogen wordt aangevuld met achtergestelde leningen afgesloten met de bedrijven MJ Ventures en Green Pulse Finance voor een totaalbedrag van 441.500€.

Bovendien heeft Greeni dankzij de WinWinlening een achtergestelde schuld van 200.000 € kunnen ophalen aan het bijzonder voordelig tarief van 2%. De investeerders die hebben deelgenomen aan de fondsenwerving via de WinWinlening, met name via Ecco Nova, ontvangen een belastingkrediet van 2,5% op de rentevoet alsook een garantie op hun kapitaal tot 30% via een fiscaal krediet.

Zoals beschreven in de overeenkomst tussen schuldeisers in bijlage, de door Ecco Nova opgehaalde schuld in het kader van deze fondsenwerving is prioritair op de bestaande achtergestelde schulden. Het eigen vermogen en het quasi-eigen vermogen bedragen dus samen 646.078 € (30/06/19), ofwel een solvabiliteitsratio van 13%.

De financiële plannen van de verschillende projecten in de portefeuille tonen aan dat er voldoende winstgevendheid is om de gecontracteerde schuld te kunnen terugbetalen. De schuld zal onderworpen zijn aan de terugbetaling van de bankschulden, maar prioritair ten opzichte van de bestaande achtergestelde schulden zoals hierboven beschreven.

De belangrijkste financiële indicatoren zijn hieronder opgesomd.

- De gemiddelde interne rentabiliteit bedraagt 6,1%, exclusief de banklening.

- De dekkingsratio van de schuld bedraagt 112%.

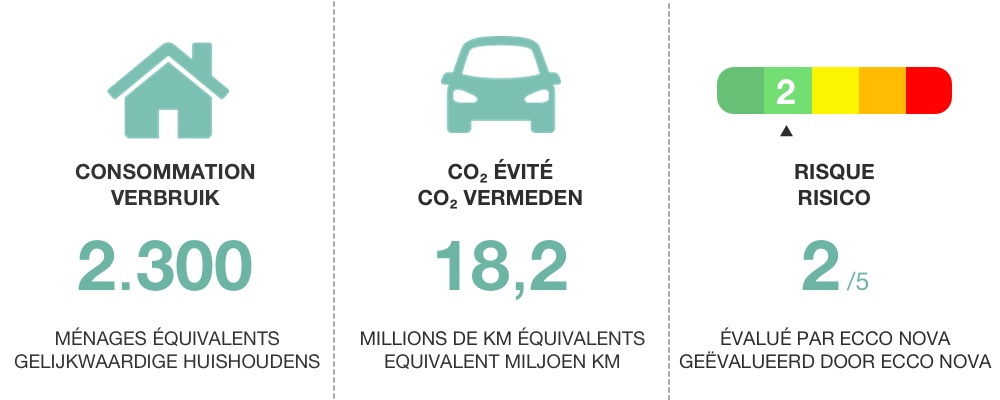

- Het door Ecco Nova geëvalueerde risiconiveau voor de huidige portefeuille bedraagt 2.

Merk op dat de gepresenteerde indicatoren waarschijnlijk zullen evalueren met de projecten die in de loop der tijd nog worden toegevoegd aan de portefeuille.

Modaliteiten

De gedetailleerde voorwaarden zijn beschikbaar in de informatienota, te downloaden op deze pagina.